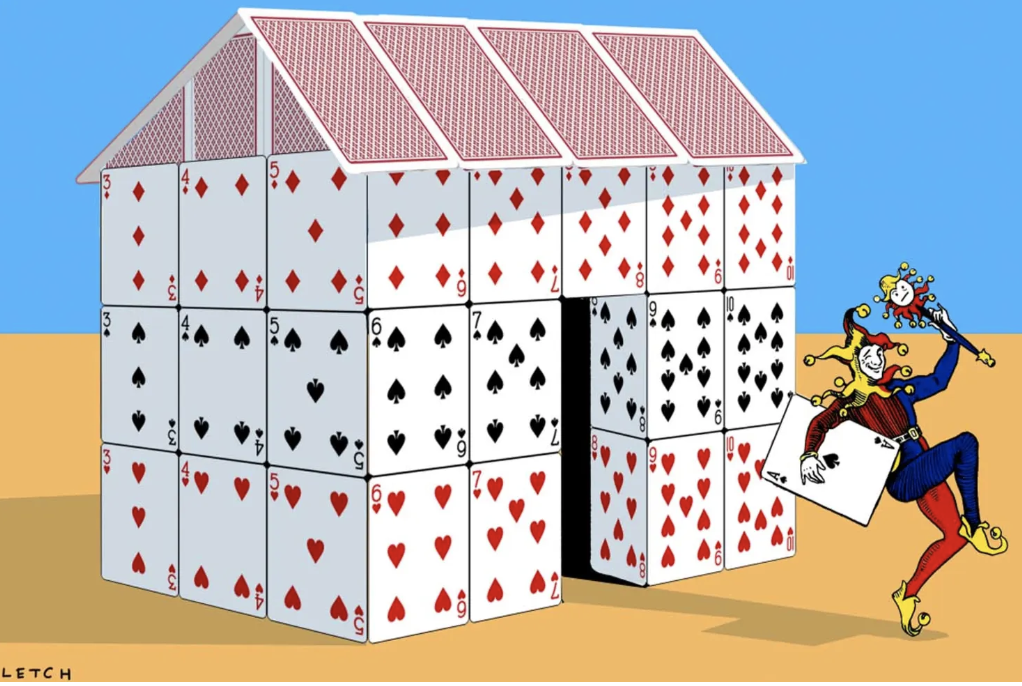

打破误区!负扣税并非澳洲房价上涨元凶,税收体系该如何优化?

后花园援引smh网站报道:

近日有报道称,Albanese政府可能限制负扣税和资本利得税优惠。在此背景下,我们需要反思我们试图解决的问题。值得注意的是,负扣税是我们税收体系中最容易被误解的类目之一。人们普遍认为它是导致房市膨胀的税收漏洞。但客观事实并非如此。

那么问题究竟何在?

除了对工资征税,政府还对投资回报征税。大多数现金回报的税率与工资相同。包括利息、股息收入或投资房产的租金。

有些回报的税率较低,例如,养老金回报的税率为15%。投资增值带来的回报(即资本利得)的税率也较低,对于大多数投资,其税率仅为工资税率的一半。家庭住房的资本利得则无需缴税。诸如此类。

显然,你所缴纳的税款取决于你的投资选择。乍看之下,这是糟糕的政策,它扭曲了投资决策,提高了某些资产的价格,降低了其他资产的价格——最终导致某些资产过少,而某些资产过多。而这还没提到负扣税呢!这揭示了负扣税在税收体系功能失调中所扮演的角色(剧透:几乎没有)。

要理解负扣税的作用,我们需要了解良好税收设计的两个基本原则。

【原则一:成本可抵扣性】

对于投资来说,“中性”税收允许扣除成本。例如,企业可以扣除其支付的工资。如果被剥夺这一权利,那么企业雇佣员工的意愿可能会降低,这显然是不利的。

同样的原则也适用于住房。房产投资者应能扣除其投资成本,包括利息。如果被剥夺这一权利,那么将产生各种负面后果,如新建房屋减少、开发土地减少、对房产的物质投资减少等。

【原则二:可退还性】

“中性”税收体系的工作原理是:如果一项投资的税收责任为$100,那么投资者应向政府支付$100。但如果投资产生了同等规模的亏损,那么政府应向投资者支付$100。

另一种做法是只在投资产生回报并因此产生税收账单时,才偿还这些亏损的退款。但这就像对投资者施加了另一项税收——他们应得的款项本应在他们手中产生回报。

那么我们的房产投资税收安排又是如何运作的呢?

收到的租金按工资税率征税。利息和其他费用从租金收入中扣除。如果费用高于收入,则会产生亏损,并应退还相应的税款。

理想情况下,这笔款项应退还给投资者。但实际情况并非如此。只有在投资者有其他收入税责任,比如来自工资的情况下,他们应得的款项才会以抵消税收责任的形式返还。

这就是负扣税的全部内容。正确理解的话,它是完全合理的。但还有一个不同的问题。那就是房产投资在房价上涨时还能产生资本利得。如前所述,资本利得的税率仅为工资税率的一半。问题就在这里。

当你投资房产时,你的费用按边际税率(最高47%)扣除,租金按该税率征税,而资本利得却只按一半的税率征税。也就是说,我们的税收体系对房产投资的正面和负面采取了截然不同的待遇,扭曲了投资,偏向于房产。这显然是不好的。

但这与负扣税无关。试图通过限制负扣税来解决我们面临的实际问题,只会使税收体系进一步偏离我们希望其发挥的功能,即不扭曲投资。

相反,适当的解决方案是对所有形式的投资收入和扣除应用相同的税率,然后任何净税收责任都可以抵消其他欠税。这就是北欧国家的税收运作方式,也是我们税收体系实际上需要的原则性改进。

这样的税收改革才值得支持,而不是我们担心的无原则的篡改。

(责编:Debbie)