你的收入够吗?澳洲买家每月须多赚高达$2,000,否则贷款无望!

后花园2024年11月26日援引realestate网站报道:

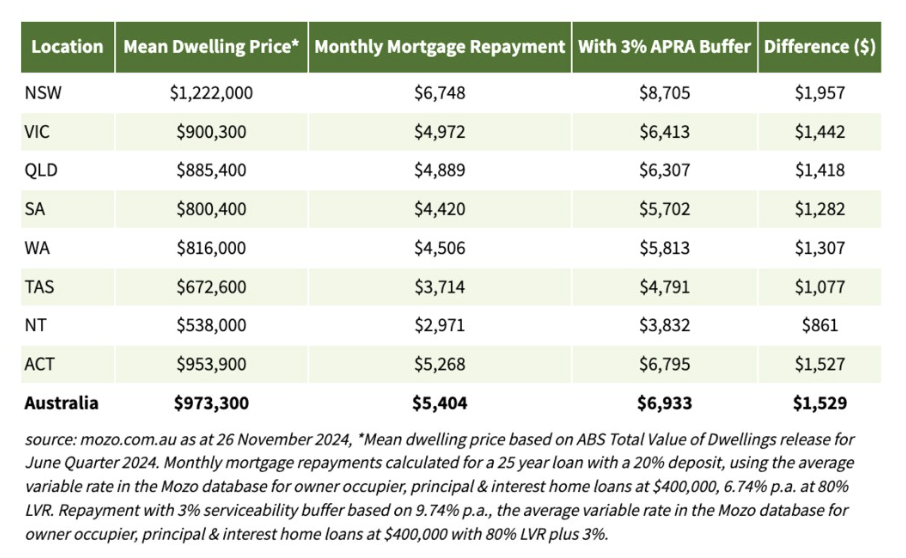

Mozo金融专家Rachel Wastell表示,这一规定对借款者来说“就像被要求为一场大型房屋翻修存钱,而实际上房子只需要刷一层新漆”。以下是各州和领地受到冲击的具体情况。

各州冲击程度一览

新南威尔士州(NSW):最受影响

借款者需额外证明每月1,957澳元的可支配收入,远高于实际房贷还款额。

首都领地(ACT):紧随其后

每月需额外证明1,527澳元的缓冲收入。

其他地区:同样不容乐观

- 维多利亚州(VIC):1,442澳元

- 昆士兰州(QLD):1,418澳元

- 西澳州(WA):1,307澳元

- 南澳州(SA):1,282澳元

- 塔斯马尼亚州(TAS):1,077澳元

仅北领地(NT)低于1,000澳元,需额外861澳元的缓冲收入。

数据来源:Mozo 根据Mozo的分析,在澳大利亚平均房贷金额973,300澳元的情况下,借款者需支付5,404澳元的月供,同时额外需证明1,529澳元的缓冲收入。这意味着APRA要求借款者为可能出现的3%利率上调提前做好准备,假设现金利率达到7.35%。 Wastell指出,当前澳大利亚的利率已经经历了自1990年代以来最为激进的加息周期,现金利率从0.10%飙升至4.35%,共加息13次。她认为,未来短期内利率再上涨3%的可能性较低,但APRA仍坚持这一缓冲政策。 “尽管未来某个时间点利率可能会上升到如此水平,但到那时,当前借款者的贷款余额已逐渐减少。” Wastell建议,借款者应尽可能寻找更低的房贷利率,以减少财务压力。“对于计划再融资或购买新房的人,现在是关注利率的关键时刻。低利率与高利率的差距可能决定你是否能轻松履行还款义务,也影响你是否能满足额外3%的缓冲要求。” 她还提醒,APRA的规定短期内不太可能松动,因此借款者必须未雨绸缪,做好应对高成本的准备。 这项分析基于澳大利亚统计局截至6月季度末的平均住宅价格数据,并假设房贷期限为25年,首付比例为20%。在Mozo数据库中,平均浮动利率为6.74%,加上3%的缓冲后,年利率达到9.74%。 对于正计划贷款或再融资的澳洲借款者来说,这一政策无疑带来了巨大挑战。如何合理规划收入、找到合适的贷款产品,将成为决定能否成功获贷的关键因素。 (责编:Debbie)